EIC เผยมูลค่าการก่อสร้างภาครัฐปี 64 ขยายตัว 6%YoY รับปัจจัยหนุนจากเมกะโปรเจกต์ แต่การะบาดของโควิด-19 ในแคมป์คนงานยังสร้างแรงกดดันต่อภาคธุรกิจในช่วงที่เหลือของปีนี้ อาจทำให้ก่อสร้างล่าช้าออกไป คาดว่ามูลค่าการก่อสร้างภาครัฐในช่วงครึ่งปีหลังมีแนวโน้มหดตัว -5% เชื่อปี65 งานภาครัฐยังเป็นปัจจัยขับเคลื่อนสำคัญของภาคก่อสร้าง มูลค่าประมาณ 858,000 ล้านบาท ขณะที่ภาคเอกชนยังมีทิศทางชะลอตัว มูลค่าการก่อสร้างทั้งปีอยู่ที่ประมาณ 514,000 ล้านบาท ระบุผู้ประกอบการมีแนวโน้มปรับกลยุทธ์รับงานก่อสร้างภาครัฐมากขึ้น เชื่อยังเผชิญความท้าทายจากต้นทุนเหล็ก-แรงงานที่พุ่งสูงขึ้น อาจลากยาวไปถึงปีหน้า การนำเทคโนโลยีก่อสร้างมาใช้อย่างแพร่หลายช่วยเพิ่ม productivity ระยะยาว

EIC เผยมูลค่าการก่อสร้างภาครัฐปี 64 ขยายตัว 6%YoY รับปัจจัยหนุนจากเมกะโปรเจกต์ แต่การะบาดของโควิด-19 ในแคมป์คนงานยังสร้างแรงกดดันต่อภาคธุรกิจในช่วงที่เหลือของปีนี้ อาจทำให้ก่อสร้างล่าช้าออกไป คาดว่ามูลค่าการก่อสร้างภาครัฐในช่วงครึ่งปีหลังมีแนวโน้มหดตัว -5% เชื่อปี65 งานภาครัฐยังเป็นปัจจัยขับเคลื่อนสำคัญของภาคก่อสร้าง มูลค่าประมาณ 858,000 ล้านบาท ขณะที่ภาคเอกชนยังมีทิศทางชะลอตัว มูลค่าการก่อสร้างทั้งปีอยู่ที่ประมาณ 514,000 ล้านบาท ระบุผู้ประกอบการมีแนวโน้มปรับกลยุทธ์รับงานก่อสร้างภาครัฐมากขึ้น เชื่อยังเผชิญความท้าทายจากต้นทุนเหล็ก-แรงงานที่พุ่งสูงขึ้น อาจลากยาวไปถึงปีหน้า การนำเทคโนโลยีก่อสร้างมาใช้อย่างแพร่หลายช่วยเพิ่ม productivity ระยะยาว

นางสาวกัญญารัตน์ กาญจนวิสุทธิ์ นักวิเคราะห์อาวุโส, Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ จำกัด (มหาชน) หรือ SCB เปิดเผยถึง มูลค่าการก่อสร้างภาครัฐปี 2564 ว่า มีการขยายตัว 6%YoY โดยมีปัจจัยสนับสนุนจากความคืบหน้าของโครงการเมกะโปรเจกต์ อย่างไรก็ดีการระบาดของ โควิด-19 ในแคมป์คนงานก่อสร้าง รวมถึงการดำเนินกิจกรรมก่อสร้างภายใต้มาตรการ Bubble and seal สร้างแรงกดดันต่อภาคก่อสร้างในช่วงที่เหลือของปี ทั้งนี้ในปี 2564 การก่อสร้างภาครัฐได้รับปัจจัยหนุนจากการเริ่มก่อสร้างโครงการเมกะโปรเจกต์ เช่น โครงการรถไฟความเร็วสูงเชื่อม 3 สนามบิน (ดอนเมือง-สุวรรณภูมิ-อู่ตะเภา) โครงการพัฒนาท่าเรือแหลมฉบัง เฟส 3 โครงการเมืองการบินภาคตะวันออก เฟส 1 โครงการสนามบินสุวรรณภูมิ รันเวย์ที่ 3 นอกจากนี้ ยังมีอีกหลายโครงการที่อยู่ระหว่างก่อสร้างมาจากในอดีต และมีความคืบหน้า เช่น ทางหลวงพิเศษระหว่างเมือง สายบางใหญ่-กาญจนบุรี สายบางปะอิน-นครราชสีมา ส่งผลให้มีเม็ดเงินทยอยเข้าสู่การก่อสร้างภาครัฐอย่างต่อเนื่อง

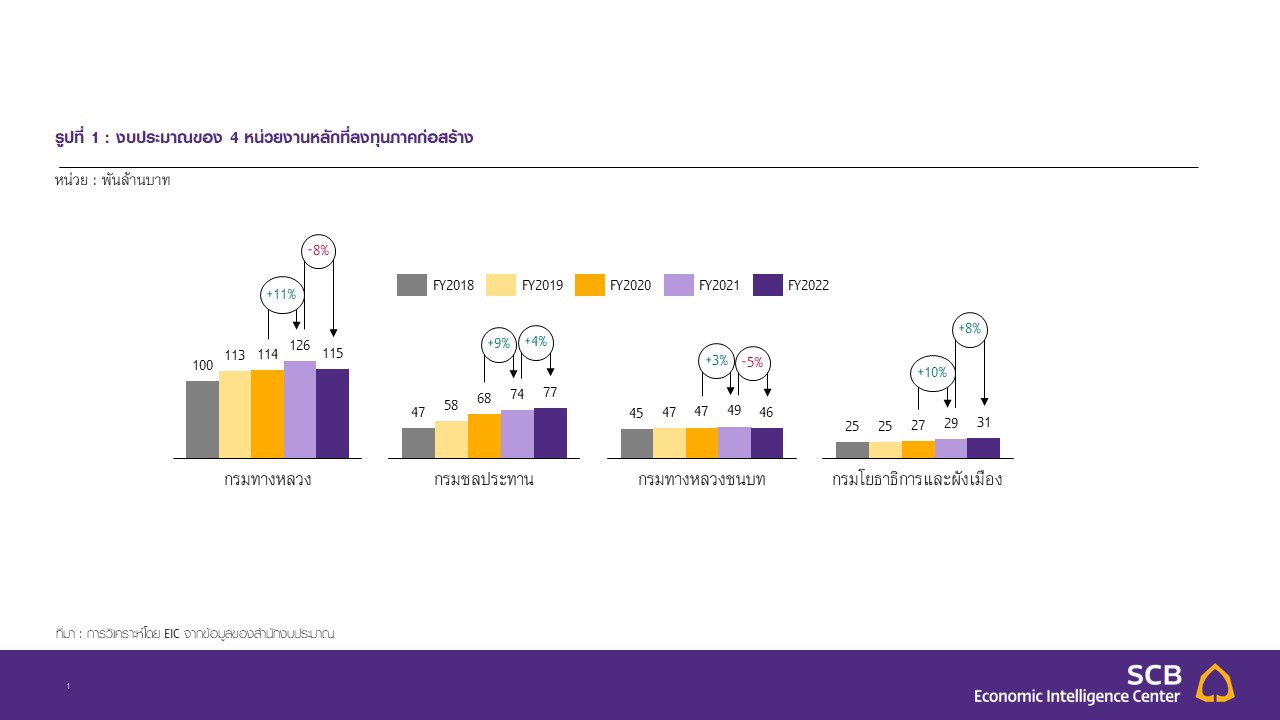

สำหรับงบประมาณในปีงบประมาณ 2564 ของ 4 หน่วยงานหลักที่ลงทุนภาคก่อสร้าง ได้แก่ กรมทางหลวง กรมชลประทาน กรมทางหลวงชนบท และกรมโยธาธิการและผังเมือง ขยายตัวจากปีก่อนหน้า โดยเฉพาะอย่างยิ่ง กรมทางหลวงได้รับงบประมาณกว่า 126,000 ล้านบาท (+11%YoY) ซึ่งส่วนใหญ่ใช้ก่อสร้าง ปรับปรุงทางหลวง และสะพาน รวมถึงกรมชลประทานได้รับงบประมาณกว่า 74,000 ล้านบาท (+9%YoY) ซึ่งส่วนใหญ่ใช้ก่อสร้างขยายพื้นที่ชลประทาน

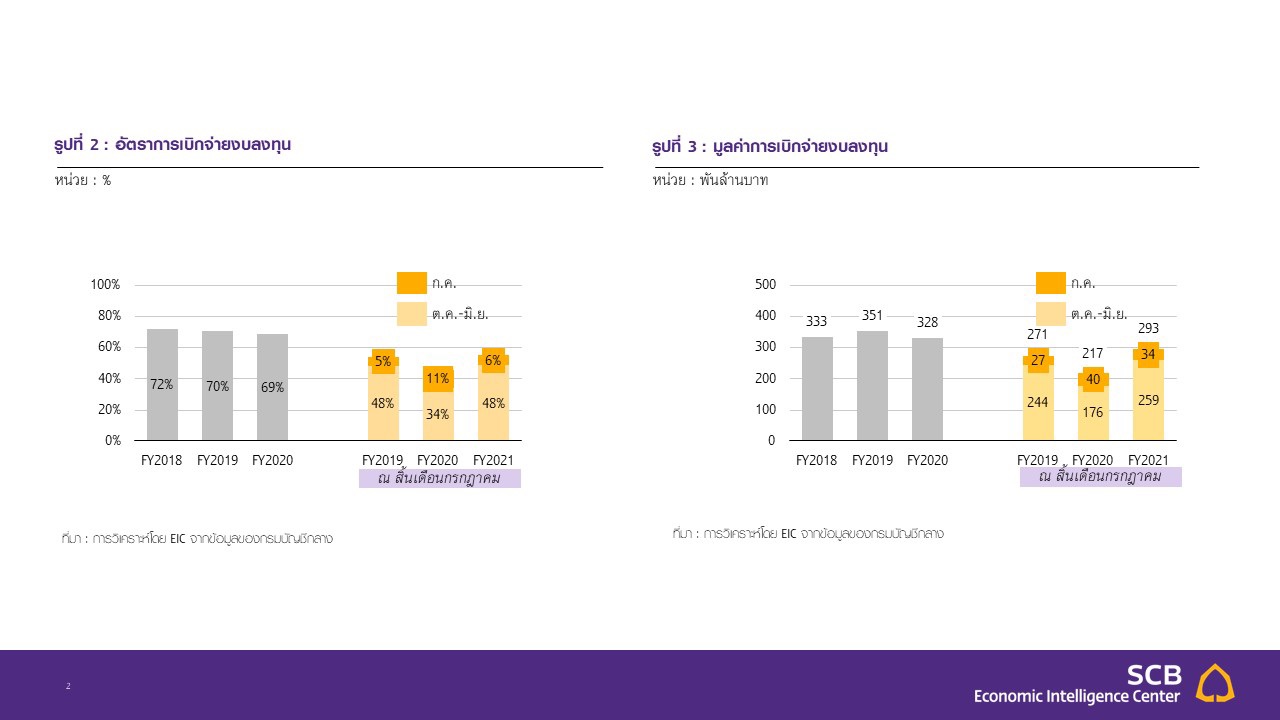

อีกทั้ง อัตราการเบิกจ่ายงบลงทุนปีงบประมาณ 2564 ณ สิ้นเดือนมิถุนายน 2564 อยู่ที่ 48% ของงบลงทุน สูงกว่าในช่วงเดียวกันของปีที่ผ่านมา ซึ่งอยู่ที่ 34% ของงบลงทุน ทำให้มูลค่าการเบิกจ่ายงบลงทุน ณ สิ้นเดือนมิถุนายน 2021 อยู่ที่ 258,583 ล้านบาท (+47%YTD) หนุนให้เม็ดเงินกระจายเข้าสู่การก่อสร้างภาครัฐในช่วงครึ่งแรกของปี 2564สูงเช่นกัน

จากความคืบหน้าของโครงการเมกะโปรเจกต์ ทั้งโครงการที่เพิ่งเริ่มก่อสร้างในปี 2564 และโครงการที่อยู่ระหว่างก่อสร้างมาจากในอดีต อีกทั้ง งบประมาณของหน่วยงานหลักที่ลงทุนภาคก่อสร้างในปีงบประมาณ 2564 ที่ขยายตัวจากปีก่อนหน้า ประกอบกับมูลค่าการเบิกจ่ายงบลงทุนในช่วงครึ่งแรกของปี 2564 ที่อยู่ในระดับสูงกว่าช่วงเดียวกันของปีที่ผ่านมา หนุนให้ในช่วงครึ่งแรกของปี 2564 มูลค่าการก่อสร้างภาครัฐอยู่ที่ 438,295 ล้านบาท (+17%YTD)

EIC มองว่า แม้ในช่วงครึ่งแรกของปี 2564 มูลค่าการก่อสร้างภาครัฐจะขยายตัวในอัตราสูง แต่ภาคก่อสร้างเป็นอีกหนึ่งธุรกิจที่ได้รับผลกระทบจากการระบาดระลอกใหม่ของ โควิด-19 โดยคำสั่งปิดแคมป์คนงานก่อสร้างในเดือนกรกฎาคม 2564 ที่ผ่านมา ส่งผลให้โครงการก่อสร้างภาครัฐในกรุงเทพฯ และปริมณฑลหยุดชะงัก สอดคล้องตามมูลค่าการเบิกจ่ายงบลงทุนในเดือนกรกฎาคม 2564 ที่ลดลงมาอยู่ที่ 33,966 ล้านบาท (-15%YoY) อีกทั้ง ความเสี่ยงการระบาดของโควิด-19 ในแคมป์คนงานก่อสร้างในช่วงที่เหลือของปี อาจส่งผลให้ต้องมีการปิดแคมป์คนงานก่อสร้างบางแห่งอีกด้วย รวมถึงข้อกำหนดการดำเนินกิจกรรมก่อสร้างภายใต้มาตรการ Bubble and seal ตั้งแต่เดือนสิงหาคม 2564 เป็นต้นไปสร้างแรงกดดัน โดยอาจทำให้การก่อสร้างโครงการต่าง ๆ ในระยะข้างหน้าล่าช้าออกไป จากข้อจำกัดด้านสุขอนามัย และการเว้นระยะห่าง ที่อาจส่งผลกระทบให้ประสิทธิภาพการก่อสร้างลดลง

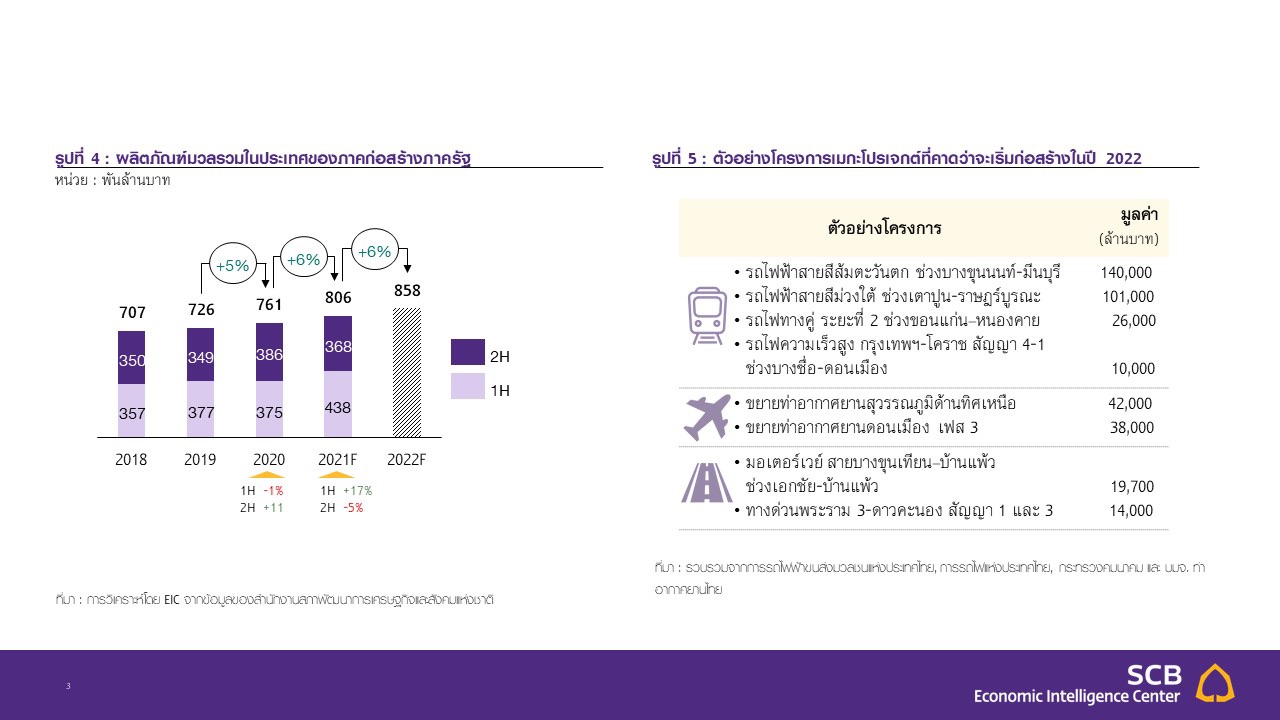

นอกจากนี้ ในช่วงครึ่งหลังของปี 2563 มูลค่าการก่อสร้างภาครัฐยังขยายตัวในอัตราสูงถึง 11%YoY จากการเร่งเบิกจ่ายงบลงทุนอย่างมีประสิทธิภาพ ทำให้ฐานในช่วงครึ่งหลังของปี 2563 อยู่ในระดับสูง ส่งผลให้ EIC คาดว่ามูลค่าการก่อสร้างภาครัฐในช่วงครึ่งหลังของปี 2564 จะมีแนวโน้มหดตัว -5% และส่งผลให้มูลค่าการก่อสร้างภาครัฐโดยรวมในปี 2564 จะอยู่ที่ราว 806,000 ล้านบาท (+6%YoY) โดยเป็นการขยายตัวอย่างต่อเนื่องจากปี 2563 ที่ขยายตัว 5%YoY

สำหรับแนวโน้มปี 2565 การก่อสร้างภาครัฐยังคงเป็นปัจจัยขับเคลื่อนสำคัญของภาคก่อสร้าง จากความคืบหน้าของโครงการเมกะโปรเจกต์ รวมถึงการเริ่มก่อสร้างโครงการใหม่ ๆ EIC คาดว่ามูลค่าการก่อสร้างภาครัฐในปี 2565 มีแนวโน้มอยู่ที่ราว 858,000 ล้านบาท (+6%YoY) โดยเป็นผลมาจากความคืบหน้าของโครงการเมกะโปรเจกต์ที่สำคัญที่ดำเนินการก่อสร้างอย่างต่อเนื่องมาจากในอดีต เช่น โครงการรถไฟความเร็วสูงเชื่อม 3 สนามบิน โครงการพัฒนาท่าเรือแหลมฉบัง เฟส 3 โครงการเมืองการบินภาคตะวันออก เฟส 1 โครงการสนามบินสุวรรณภูมิ รันเวย์ที่ 3

นอกจากนี้ การเริ่มประมูลและเริ่มก่อสร้างโครงการเมกะโปรเจกต์ใหม่ ๆ ทั้งโครงการขยายเส้นทางรถไฟฟ้า รถไฟทางคู่ รถไฟความเร็วสูง โครงการขยายสนามบิน และโครงการทางถนน จะทำให้มีเม็ดเงินทยอยเข้าสู่ภาคก่อสร้างภาครัฐในปี 2565 อย่างต่อเนื่องเช่นกัน อย่างไรก็ตาม ยังต้องจับตาการประมูลและลงนามสัญญาโครงการใหม่ ๆ ที่อาจมีความล่าช้า และส่งผลกระทบต่อการขยายตัวของมูลค่าการก่อสร้างภาครัฐในปี 2565 ได้ ขณะที่งบประมาณของหน่วยงานหลักที่ลงทุนภาคก่อสร้างในปีงบประมาณ 2565 ที่หดตัว อาจช่วยหนุนมูลค่าการก่อสร้างภาครัฐได้ไม่มากนัก ทั้งนี้งบประมาณของหน่วยงานหลักที่ลงทุนภาคก่อสร้าง ได้แก่ กรมทางหลวง และกรมทางหลวงชนบท ในปีงบประมาณ 2565 หดตัว -8%YoY และ -5%YoY ตามลำดับ สอดคล้องตามภาพรวมของการจัดสรรงบประมาณปี 2565 ที่ถูกปรับลดลงจากปีก่อนหน้า ท่ามกลางการระบาดของโควิด-19 ดังนั้น งบประมาณในส่วนนี้จึงอาจช่วยหนุนมูลค่าการก่อสร้างภาครัฐในปี 2565 ได้ไม่มากนัก แตกต่างจากสถานการณ์ในปี 2564 ที่งบประมาณในปีงบประมาณ 2564 ของหน่วยงานหลักที่ลงทุนภาคก่อสร้างขยายตัวจากปีก่อนหน้า จึงกล่าวได้ว่าปัจจัยหนุนมูลค่าการก่อสร้างภาครัฐในปี 2565 จะมาจากความคืบหน้าของโครงการเมกะโปรเจกต์ รวมถึงการเริ่มก่อสร้างโครงการใหม่ ๆ เป็นหลัก

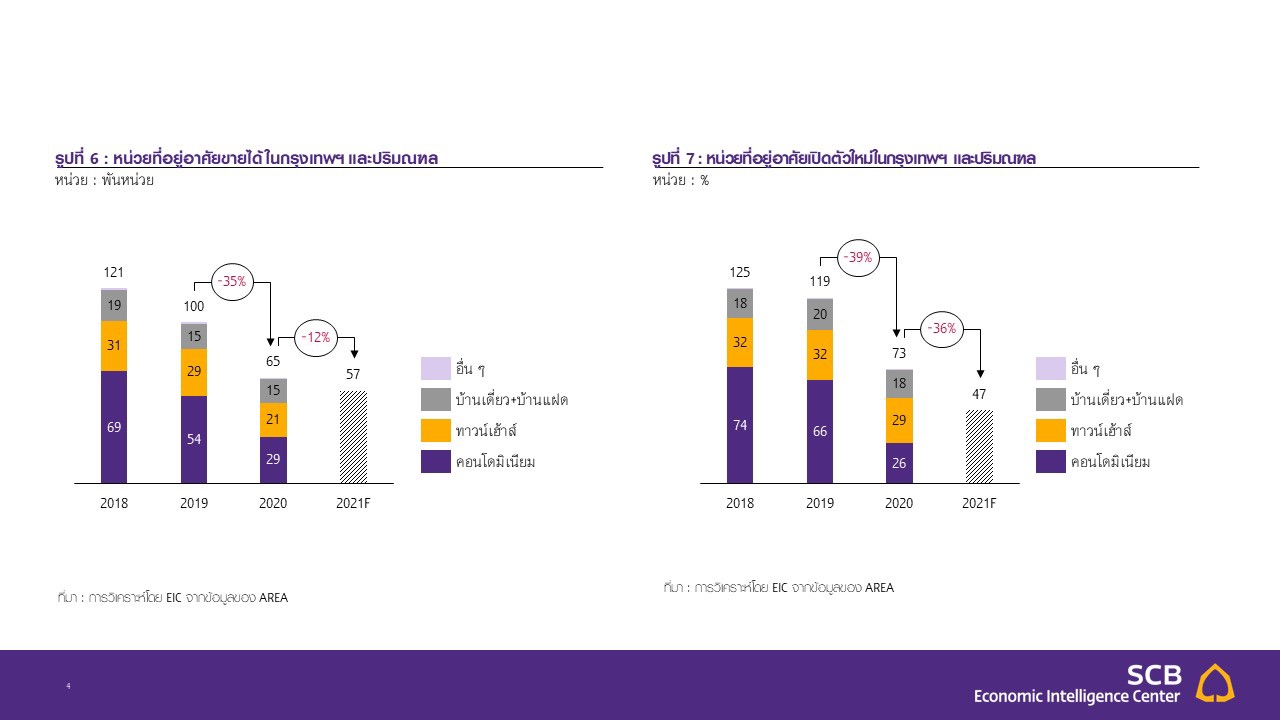

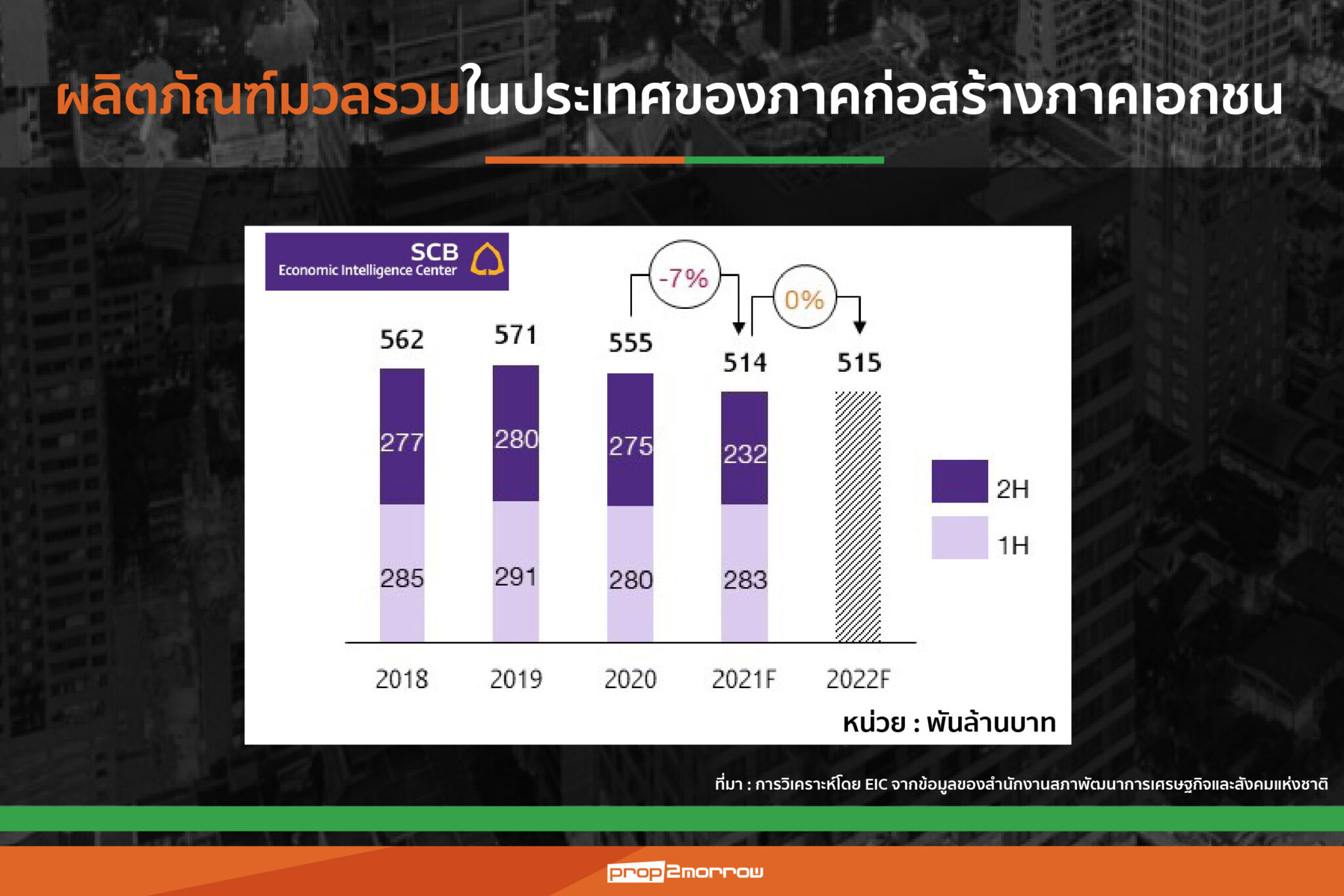

ด้านการก่อสร้างภาคเอกชนยังมีทิศทางชะลอตัวตามการหดตัวอย่างต่อเนื่องของภาคอสังหาริมทรัพย์ โดย EIC คาดว่า มูลค่าการก่อสร้างภาคเอกชนในปี 2564 อยู่ที่ราว 514,000 ล้านบาท (-7%YoY) โดยเป็นการปรับลดลงทั้งในส่วนของการก่อสร้างอสังหาริมทรัพย์ที่อยู่อาศัย และเชิงพาณิชย์ ทั้งนี้การระบาดของโควิด-19 ส่งผลให้หน่วยที่อยู่อาศัยขายได้ในกรุงเทพฯ-ปริมณฑลปรับลดลงต่อเนื่องมาตั้งแต่ปี 2563 มีหน่วยที่อยู่อาศัยขายได้อยู่ที่ 65,279 หน่วย (-35%YoY) นับเป็นระดับต่ำสุดในรอบ 11 ปี และมาในปี 2564 นับตั้งแต่เดือนเมษายน 2564 ที่การระบาดรุนแรงขึ้น สร้างแรงกดดันให้หน่วยที่อยู่อาศัยขายได้ในปี 2564 ไม่สามารถฟื้นตัวได้ โดย EIC คาดว่า หน่วยที่อยู่อาศัยขายได้ในกรุงเทพฯ และปริมณฑลในปี 2564 อยู่ที่ 57,300 หน่วย (-12%YoY)

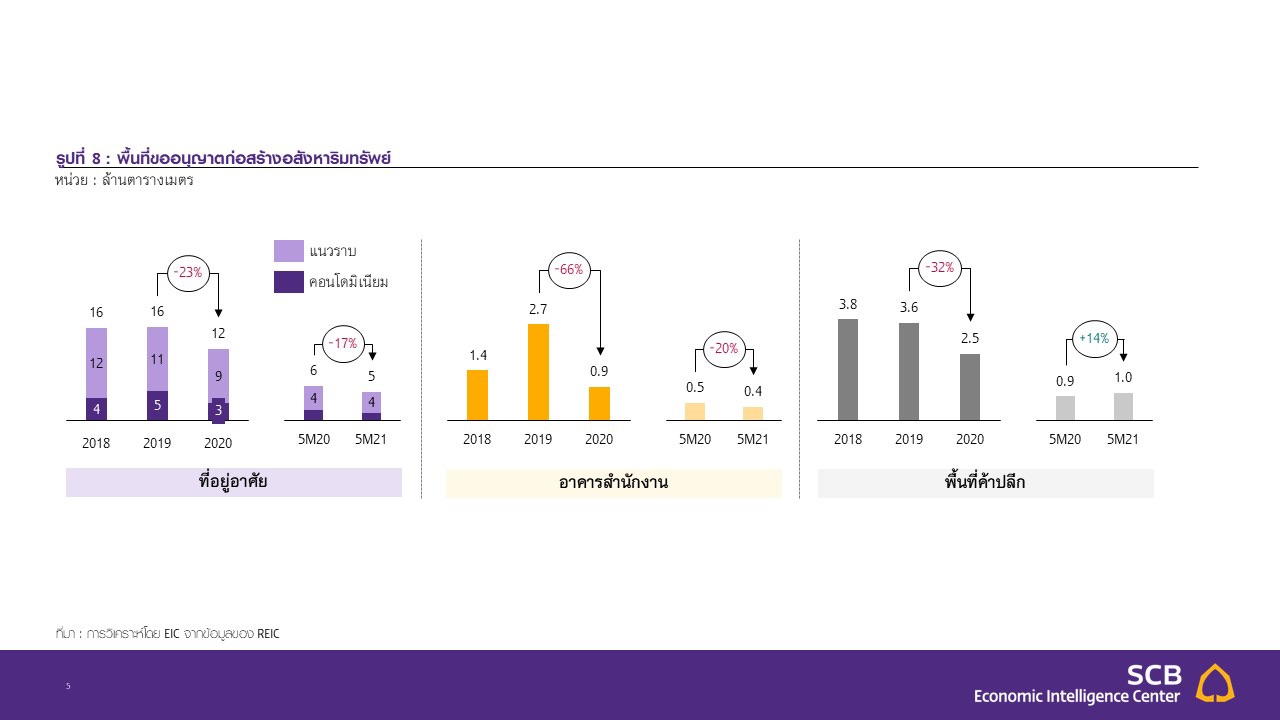

ทั้งนี้สถานการณ์ดังกล่าว ส่งผลให้ผู้ประกอบการที่อยู่อาศัยยังต้องเน้นการระบายสต๊อก และเปิดตัวโครงการที่อยู่อาศัยใหม่อย่างระมัดระวัง โดยผู้ประกอบการยังชะลอเปิดโครงการที่อยู่อาศัยใหม่ออกไปในช่วงที่เหลือของปี 2564 ส่งผลให้ EIC คาดว่า หน่วยที่อยู่อาศัยเปิดตัวใหม่ในกรุงเทพฯ และปริมณฑลในปี 2564 อยู่ที่ 47,000 หน่วย (-36%YoY) หดตัวอย่างต่อเนื่องจากปี 2563 ที่มีหน่วยที่อยู่อาศัยเปิดตัวใหม่อยู่ที่ 73,043 หน่วย (-39%YoY) ขณะที่ผู้ประกอบการอสังหาริมทรัพย์เชิงพาณิชย์ก็ได้รับผลกระทบจากการระบาดของโควิด-19 ด้วยเช่นกัน โดยการปิดกิจการของภาคธุรกิจ และมาตรการให้พนักงานทำงานที่บ้าน ทำให้ภาคธุรกิจยกเลิกหรือลดการเช่าพื้นที่อาคารสำนักงาน ส่งผลให้การขออนุญาตก่อสร้างอาคารสำนักงานยังหดตัวอย่างต่อเนื่องในช่วง 5 เดือนแรกของปี 2564 ในส่วนของพื้นที่ค้าปลีกได้รับผลกระทบจากคำสั่งล็อกดาวน์ที่ผ่านมา โดยสามารถเปิดบริการเฉพาะซูเปอร์มาร์เก็ต และร้านอาหารแบบซื้อกลับบ้านและเดลิเวอรี่ ทำให้ผู้เช่าพื้นที่บริเวณอื่น ๆ ที่ไม่สามารถแบกรับต้นทุนค่าเช่าได้ยกเลิกสัญญาเช่าพื้นที่ไป แม้ว่าจะมีการผ่อนคลายคำสั่งล็อกดาวน์ให้พื้นที่ค้าปลีกเปิดให้บริการได้แล้ว แต่คาดว่าสถานการณ์จะยังไม่ดีขึ้น โดยอัตราการเช่าพื้นที่ลดลงมาก รวมถึงผู้ประกอบการไม่สามารถปรับขึ้นค่าเช่าได้ อย่างไรก็ตาม การขออนุญาตก่อสร้างพื้นที่ค้าปลีกในช่วง 5 เดือนแรกของปี 2564 สามารถฟื้นตัวจากฐานที่ต่ำมากในช่วง 5 เดือนแรกของปี 2563 ที่หดตัว -47%YTD แม้ผู้ประกอบการยังขยายพื้นที่รองรับการฟื้นตัวของธุรกิจค้าปลีก แต่ก็พบว่ายังมีความท้าทายจากความนิยมซื้อสินค้าผ่านช่องทางออนไลน์ที่ขยายตัวอย่างรวดเร็ว ที่อาจทำให้การเดินทางมาซื้อสินค้าที่หน้าร้านลดลง ซึ่งผู้ประกอบการต้องปรับกลยุทธ์เพื่อดึงดูดการเดินทางมาซื้อสินค้าที่หน้าร้านต่อไป

สำหรับในปี 2565 มูลค่าการก่อสร้างภาคเอกชนจะยังมีแนวโน้มทรงตัว เนื่องจากยังเผชิญความท้าทายจากภาคอสังหาริมทรัพย์ที่ฟื้นตัวได้ช้า ทั้งภาคธุรกิจยังคงมาตรการให้พนักงานทำงานที่บ้านสลับกับการเข้ามาทำงานที่ออฟฟิศ รวมถึงความนิยมซื้อสินค้าผ่านช่องทางออนไลน์ที่ขยายตัวอย่างรวดเร็ว ซึ่งอาจส่งผลกระทบให้ผู้ประกอบการอสังหาริมทรัพย์เชิงพาณิชย์ มีแนวโน้มชะลอหรือทบทวนการก่อสร้างโครงการขนาดใหญ่ ขณะที่ผู้ประกอบการที่อยู่อาศัยมีแนวโน้มพัฒนาโครงการขนาดเล็กลง เพื่อให้สามารถปิดการขายได้รวดเร็ว โดยคาดว่ามูลค่าการก่อสร้างภาคเอกชนจะยังมีแนวโน้มทรงตัวจากปี 2564

EIC มองว่า ในปี 2565 ผู้ประกอบการขนาดใหญ่มีแนวโน้มปรับกลยุทธ์รับงานก่อสร้างภาครัฐมากขึ้น รวมถึงผู้ประกอบการขนาดกลางและเล็ก มีแนวโน้มหันมาเป็นผู้รับเหมาช่วงงานก่อสร้างภาครัฐมากขึ้น ท่ามกลางแนวโน้มการฟื้นตัวได้ช้าของภาคอสังหาริมทรัพย์ เป็นแรงกดดันให้ผู้ประกอบการขนาดใหญ่มีแนวโน้มปรับ

กลยุทธ์หันมารับงานก่อสร้างภาครัฐ รวมถึงร่วมลงทุนระหว่างภาครัฐและเอกชน (Public Private Partnerships : PPP) มากขึ้นในปี 2565 อีกทั้ง ยังให้ความสำคัญกับการพัฒนาศักยภาพขององค์กร เพื่อให้สามารถเข้าร่วมประมูลงานก่อสร้างภาครัฐได้อย่างหลากหลาย ขณะที่ผู้ประกอบการที่เน้นการรับงานภาคเอกชนเป็นหลัก อาจต้องปรับกลยุทธ์หันไปรับงานประเภทรีโนเวท โดยยังมีโอกาสจากการที่ผู้ประกอบการโครงการอสังหาริมทรัพย์เชิงพาณิชย์บางราย โดยเฉพาะอย่างยิ่ง พื้นที่ค้าปลีก มีการรีโนเวทพื้นที่เพื่อรองรับการฟื้นตัวของธุรกิจ หากการระบาดของโควิด-19 บรรเทาลง

ในส่วนของผู้ประกอบการขนาดกลางและเล็กก็ได้รับผลกระทบจากการฟื้นตัวได้ช้าของภาคอสังหาริมทรัพย์เช่นกัน โดยมีแนวโน้มหันมาเป็นผู้รับเหมาช่วงงานก่อสร้างภาครัฐมากขึ้น ทั้งนี้งบประมาณของหน่วยงานหลักที่ลงทุนภาคก่อสร้าง โดยเฉพาะอย่างยิ่ง กรมทางหลวงชนบท ในปีงบประมาณ 2565 ที่หดตัวจากปีก่อนหน้า อาจส่งผลกระทบให้โครงการก่อสร้างในภูมิภาคมีแนวโน้มชะลอหรือหยุดชะงักไป ทำให้ผู้ประกอบการขนาดกลางและเล็กสูญเสียโอกาสในการเข้าประมูลและก่อสร้างโครงการขนาดกลางและเล็กในภูมิภาคตามมา

นอกจากนี้ ผู้ประกอบการยังต้องเผชิญกับความท้าทายจากภาวะต้นทุนราคาเหล็ก และแรงงานที่อยู่ในระดับสูงในปี 2565 โดยการฟื้นตัวทางเศรษฐกิจของจีนทำให้ความต้องการใช้เหล็กยังขยายตัวอย่างต่อเนื่องจากปี 2564 อย่างไรก็ตาม ต้นทุนสินแร่เหล็กที่มีแนวโน้มลดลงจากปริมาณการผลิตจากสหรัฐอเมริกา และบราซิลที่เพิ่มสูงขึ้น จะช่วยบรรเทาความร้อนแรงของราคาเหล็กจีนลงได้ส่วนหนึ่ง โดย EIC คาดว่า ในปี 2565 ราคาเหล็กทรงยาวจีนจะปรับตัวลดลงมาอยู่ที่ 733 บาท/ตัน จากในปี 2564 ซึ่งอยู่ที่ 785 บาท/ตัน อย่างไรก็ดี ระดับราคาดังกล่าว ยังถือว่ายังอยู่ในระดับสูงกว่าในอดีตที่ราว 500-600 บาท/ตัน โดยราคาเหล็กทรงยาวจีนที่ยังมีแนวโน้มอยู่ในระดับสูงนี้ ส่งผลให้ราคาเหล็กไทยจะยังอยู่ในระดับสูงตามไปด้วย

อีกทั้งคำสั่งปิดแคมป์คนงานก่อสร้างในเดือนกรกฎาคม 2564 ที่ผ่านมา ส่งผลให้แรงงานข้ามชาติ และแรงงานต่างจังหวัด ออกจากกรุงเทพฯ และปริมณฑล และยังไม่กลับเข้าพื้นที่ได้ทั้งหมด ขณะที่ผู้ประกอบการ โดยเฉพาะอย่างยิ่งโครงการภาครัฐ ต้องเร่งดำเนินการก่อสร้างให้ทันตามกำหนดการส่งมอบงานในช่วงเดือนสิงหาคม และกันยายน 2564 ซึ่งเป็นช่วงโค้งสุดท้ายของปีงบประมาณ 2564 ทำให้ผู้ประกอบการเผชิญภาวะขาดแคลนแรงงาน และต้นทุนแรงงานพุ่งสูงขึ้น รวมถึงภาวะขาดแคลนแรงงาน และต้นทุนแรงงานที่พุ่งสูงขึ้นนี้ อาจลากยาวไปถึงปี 2565 อีกด้วย

ทั้งนี้ผลกระทบอย่างต่อเนื่องจากการระบาดของโควิด-19 ที่ทำให้เกิดรูปแบบการดำเนินชีวิตวิถีใหม่ (New normal) ส่งผลให้ผู้ประกอบการต้องติดตามแนวโน้มที่จะเกิดขึ้น เพื่อนำมาสู่การปรับรูปแบบการก่อสร้างให้ตอบโจทย์วิถีชีวิตผู้บริโภค และภาคอสังหาริมทรัพย์ที่เปลี่ยนแปลงไปได้อย่างทันท่วงที ไม่ว่าจะตลาดที่อยู่อาศัย ที่มีความนิยมซื้อที่อยู่อาศัยแนวราบ และการก่อสร้างก็จะต้องตอบโจทย์แนวโน้มที่ผู้คนใช้ชีวิตอยู่กับบ้านมากขึ้น อีกทั้งมาตรการให้พนักงานทำงานที่บ้านสลับกับการเข้ามาทำงานที่ออฟฟิศ จะทำให้รูปแบบการก่อสร้างอาคารสำนักงานเปลี่ยนแปลงไป จากเดิมที่มุ่งเน้นพื้นที่สำหรับที่นั่งทำงานประจำของพนักงาน ไปสู่การปรับที่นั่งทำงานของพนักงานให้มีความยืดหยุ่นมากขึ้น ให้ความสำคัญกับการขยายพื้นที่ส่วนกลาง รวมถึงการให้ความสำคัญกับระบบติดต่อสื่อสารมากขึ้น เพื่อรองรับการทำงานแบบ remote work หรือแม้แต่พื้นที่ค้าปลีก ที่อาจต้องปรับเปลี่ยนรูปแบบการก่อสร้างให้มีสัดส่วนของพื้นที่ outdoor มากขึ้น นอกจากนี้ เทรนด์สิ่งปลูกสร้างยุคใหม่ ยังต้องให้ความสำคัญกับการนำเทคโนโลยี อย่างระบบอัตโนมัติ และเซ็นเซอร์มาใช้มากขึ้น เพื่อลดการสัมผัส ควบคู่ไปกับการคำนึงถึงผลกระทบต่อสิ่งแวดล้อม อย่างการก่อสร้างอาคารหรือที่อยู่อาศัยประหยัดพลังงาน และการใช้วัสดุก่อสร้างที่เป็นมิตรกับสิ่งแวดล้อม

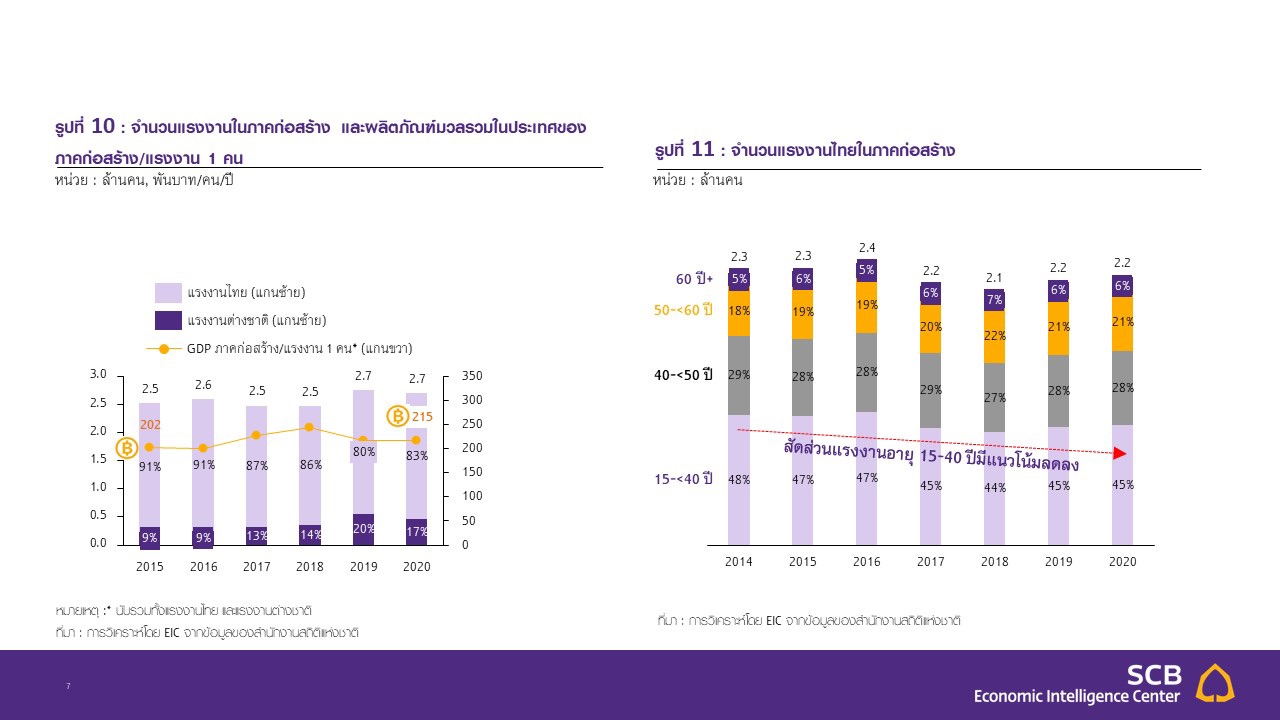

ความท้าทายสำคัญสำหรับการเติบโตของภาคก่อสร้างในระยะต่อไป ได้แก่ การเพิ่มผลิตภาพ (Productivity) รวมถึงยังต้องพึ่งพาแรงงานต่างชาติจำนวนมาก ผลิตภัณฑ์มวลรวมในประเทศของภาคก่อสร้างคิดเป็นสัดส่วนราว 8% ของผลิตภัณฑ์มวลรวมในประเทศ สะท้อนว่าภาคก่อสร้างมีบทบาทสำคัญในการขับเคลื่อนเศรษฐกิจของประเทศเป็นอย่างมาก ทั้งนี้แรงงานก่อสร้างสามารถสร้างผลิตภัณฑ์มวลรวมในประเทศได้ราว 200,000 บาท/คน/ปี แต่จะพบว่า productivity ในปัจจุบันยังไม่สามารถปรับตัวดีขึ้นจากในอดีตได้มากนั

นอกจากนี้ การเข้าสู่สังคมผู้สูงอายุยังทำให้จำนวนแรงงานในภาคก่อสร้างมีแนวโน้มลดลง โดยเฉพาะอย่างยิ่ง แรงงานอายุ 15-40 ปี ที่ในปี 2557 คิดเป็นสัดส่วน 48% ของจำนวนแรงงานในภาคก่อสร้างโดยรวม ค่อยๆลดลงมาอยู่ที่ 45% ของจำนวนแรงงานในภาคก่อสร้างโดยรวมในปี 2563 อีกทั้งค่าจ้างแรงงานพื้นฐานของภาคก่อสร้างยังอยู่ในระดับต่ำกว่าภาคธุรกิจอื่น ๆ โดยค่าจ้างแรงงานพื้นฐานของภาคก่อสร้างในปี 2563 โดยเฉลี่ยอยู่ที่ 7,529 บาท/เดือน ขณะที่ค่าจ้างแรงงานพื้นฐานของภาคธุรกิจอื่น ๆ อย่างค้าส่ง/ค้าปลีก การผลิต และโรงแรม/ร้านอาหารจะอยู่ในระดับสูงกว่า โดยเฉลี่ยอยู่ที่ 8,499 บาท/เดือน 8,845 บาท/เดือน และ 9,034 บาท/เดือน ตามลำดับ[1]

ทั้งนี้กล่าวได้ว่าค่าจ้างแรงงานพื้นฐานของภาคก่อสร้างที่อยู่ในระดับต่ำ ทำให้ภาคก่อสร้างเผชิญสถานการณ์การไหลออกของแรงงานไปยังภาคธุรกิจอื่น ๆ อย่างต่อเนื่อง ประกอบกับสัดส่วนแรงงานอายุน้อยในภาคก่อสร้างที่ค่อย ๆ ลดลงจากเทรนด์การเข้าสู่สังคมสูงอายุ ท่ามกลางความต้องการใช้แรงงานพื้นฐานอย่างเข้มข้นของภาคก่อสร้าง ทำให้

ภาคก่อสร้างยังต้องพึ่งพาแรงงานต่างชาติจำนวนมาก โดยในปี 2563 จำนวนแรงงานต่างชาติคิดเป็นสัดส่วนราว 17% ของจำนวนแรงงานในภาคก่อสร้างทั้งหมด

การนำเทคโนโลยีก่อสร้างมาใช้อย่างแพร่หลาย ควบคู่การ upskill แรงงาน จะช่วยยกระดับ productivity ภาคก่อสร้าง ภาคก่อสร้างยังเป็นภาคธุรกิจที่มีความต้องการแรงงานพื้นฐานอย่างเข้มข้น ขณะที่การนำเทคโนโลยีมาใช้ยกระดับ productivity ยังอยู่ในระดับต่ำ โดยเป็นผลมาจากการกระจายงานก่อสร้างขนาดใหญ่ ที่มีกิจกรรมและขั้นตอนการทำงานที่หลากหลายไปยังผู้รับเหมาช่วง ซึ่งส่วนใหญ่เป็นผู้ประกอบการขนาดกลางและเล็ก ที่ยังขาดองค์ความรู้และเงินทุนในการเข้าถึงเทคโนโลยีก่อสร้าง ทำให้การใช้เทคโนโลยีส่วนใหญ่ยังกระจุกตัวอยู่ในผู้ประกอบการขนาดใหญ่ และผู้ประกอบการขนาดกลางบางส่วนเท่านั้น อีกทั้ง ในช่วงที่ผ่านมา แม้ภาคก่อสร้างจะเผชิญภาวะขาดแคลนแรงงาน แต่ก็ยังสามารถพึ่งพาแรงงานต่างชาติได้ จึงยังไม่มีความจำเป็นหรือมีแรงจูงใจในการนำเทคโนโลยีมาใช้ยกระดับ productivity หรือทดแทนแรงงานมากนัก

ทั้งนี้ปัจจุบันการใช้เทคโนโลยีในภาคก่อสร้างส่วนใหญ่จะเป็นการนำมาใช้เฉพาะในบางขั้นตอนเท่านั้น เช่น ขั้นตอนการก่อสร้างแบบสำเร็จรูป อย่าง Prefabrication และ Modular การบริหารจัดการโครงการก่อสร้างที่มีการใช้ Building Information Modeling (BIM) และ Enterprise Resource Planning (ERP) โดยการใช้เทคโนโลยีเหล่านี้ยังจำกัด ในผู้ประกอบการขนาดใหญ่ และผู้ประกอบการขนาดกลางบางส่วนเท่านั้น ขณะที่เมื่อพิจารณา supply chain ของภาคก่อสร้าง จะพบว่ามีขั้นตอนและกิจกรรมการทำงานที่หลากหลาย ตั้งแต่การจัดหาวัสดุก่อสร้าง การสำรวจพื้นที่การก่อสร้าง การส่งมอบงาน ไปจนถึงการบริการดูแลรักษาระบบต่าง ๆ หลังการส่งมอบงาน

EIC มองว่า การนำเทคโนโลยีก่อสร้างมาใช้อย่างแพร่หลายมากขึ้น จะช่วยเพิ่ม productivity ภาคก่อสร้าง โดยผู้ประกอบการขนาดใหญ่และกลาง ซึ่งมีความพร้อมทั้งด้านองค์ความรู้และเงินทุนในการเข้าถึงเทคโนโลยีก่อสร้าง อาจขยายการใช้เทคโนโลยีจากที่ใช้เฉพาะขั้นตอนการก่อสร้าง และบริหารจัดการโครงการก่อสร้างเป็นหลัก ไปสู่การใช้เทคโนโลยีตลอด supply chain ตั้งแต่จัดหาวัสดุก่อสร้าง สำรวจพื้นที่ ส่งมอบงาน ไปจนถึงบริการดูแลรักษาระบบต่าง ๆ หลังการส่งมอบงาน ขณะที่ผู้ประกอบการขนาดเล็กอาจเริ่มต้นจากการใช้ BIM และ ERP ก่อน

นอกจากนี้ ภาครัฐอาจเข้ามามีบทบาทสนับสนุนการใช้เทคโนโลยีก่อสร้างผ่านมาตรการต่าง ๆ เช่น การส่งเสริมการลงทุนด้านเทคโนโลยีก่อสร้าง การลดภาษีนำเข้าเทคโนโลยีก่อสร้าง การลดภาษีเงินได้นิติบุคคลสำหรับผู้ประกอบการที่ลงทุนด้านเทคโนโลยีก่อสร้าง การสนับสนุนเงินทุนสำหรับผู้ประกอบการขนาดกลางและขนาดเล็ก โดยการนำเทคโนโลยีก่อสร้างมาใช้อย่างแพร่หลายจะสามารถลดการใช้แรงงานพื้นฐาน ส่งผลให้ผู้ประกอบการสามารถ upskillแรงงานพื้นฐานให้ไปทำงานที่ทักษะสูงขึ้นแทน ทั้งงานควบคุมเทคโนโลยี และงานที่ใช้ฝีมือ ซึ่งจะนำไปสู่การยกระดับ productivity แรงงาน และเพิ่มประสิทธิภาพในการดำเนินงานของผู้ประกอบการในระยะยาว

[1] ข้อมูลจากสำนักงานสถิติแห่งชาติ

EIC เผยมูลค่าการก่อสร้างภาครัฐปี 64 ขยายตัว 6%YoY รับปัจจัยหนุนจากเมกะโปรเจกต์ แต่การะบาดของโควิด-19 ในแคมป์คนงานยังสร้างแรงกดดันต่อภาคธุรกิจในช่วงที่เหลือของปีนี้ อาจทำให้ก่อสร้างล่าช้าออกไป คาดว่ามูลค่าการก่อสร้างภาครัฐในช่วงครึ่งปีหลังมีแนวโน้มหดตัว -5% เชื่อปี65 งานภาครัฐยังเป็นปัจจัยขับเคลื่อนสำคัญของภาคก่อสร้าง มูลค่าประมาณ 858,000 ล้านบาท ขณะที่ภาคเอกชนยังมีทิศทางชะลอตัว มูลค่าการก่อสร้างทั้งปีอยู่ที่ประมาณ 514,000 ล้านบาท ระบุผู้ประกอบการมีแนวโน้มปรับกลยุทธ์รับงานก่อสร้างภาครัฐมากขึ้น เชื่อยังเผชิญความท้าทายจากต้นทุนเหล็ก-แรงงานที่พุ่งสูงขึ้น อาจลากยาวไปถึงปีหน้า การนำเทคโนโลยีก่อสร้างมาใช้อย่างแพร่หลายช่วยเพิ่ม productivity ระยะยาว

EIC เผยมูลค่าการก่อสร้างภาครัฐปี 64 ขยายตัว 6%YoY รับปัจจัยหนุนจากเมกะโปรเจกต์ แต่การะบาดของโควิด-19 ในแคมป์คนงานยังสร้างแรงกดดันต่อภาคธุรกิจในช่วงที่เหลือของปีนี้ อาจทำให้ก่อสร้างล่าช้าออกไป คาดว่ามูลค่าการก่อสร้างภาครัฐในช่วงครึ่งปีหลังมีแนวโน้มหดตัว -5% เชื่อปี65 งานภาครัฐยังเป็นปัจจัยขับเคลื่อนสำคัญของภาคก่อสร้าง มูลค่าประมาณ 858,000 ล้านบาท ขณะที่ภาคเอกชนยังมีทิศทางชะลอตัว มูลค่าการก่อสร้างทั้งปีอยู่ที่ประมาณ 514,000 ล้านบาท ระบุผู้ประกอบการมีแนวโน้มปรับกลยุทธ์รับงานก่อสร้างภาครัฐมากขึ้น เชื่อยังเผชิญความท้าทายจากต้นทุนเหล็ก-แรงงานที่พุ่งสูงขึ้น อาจลากยาวไปถึงปีหน้า การนำเทคโนโลยีก่อสร้างมาใช้อย่างแพร่หลายช่วยเพิ่ม productivity ระยะยาว