ศูนย์วิจัยกสิกรไทย คาดการณ์ตลาดที่อยู่อาศัยปี65 ยังเป็นปีแห่งการประคับประคองธุรกิจ แม้จะมีปัจจัยหนุนเอื้อให้เกิดกิจกรรมการซื้อขายปรับตัวดีขึ้นกว่าปี64 เชื่อการฟื้นตัวของตลาดยังขึ้นอยู่กับการแพร่ระบาดของโควิด-19 โดยเฉพาะสายพันธุ์โอไมครอน เป็นปัจจัยสำคัญ หวั่นส่งผลต่อการฟื้นตัวเศรษฐกิจ-กำลังซื้อของประชาชนที่ใช้ระยะเวลานานขึ้น และเป็นแรงกดดันต่อกิจกรรมการซื้อ-ลงทุนที่อยู่อาศัย ภายใต้สภาพแวดล้อมที่ยังเสี่ยง-มีความผันผวนสูง คาดการโอนกรรมสิทธิ์พื้นที่กทม.-ปริมณฑลในปีเสือขยายตัวประมาณ 1.8%-7.3% ด้านการลงทุนเปิดโครงการที่อยู่อาศัยใหม่น่าจะยังอยู่ในกรอบที่ระมัดระวัง แนวรถไฟฟ้าไม่ใช่ทางเลือกของคอนโดฯอีกต่อไป ผู้ประกอบการจะเน้นเจาะทำเลในแหล่งชุมชนมากขึ้น แต่ยังมุ่งความสนใจไปที่กลุ่มลูกค้าระดับกลาง-บนเป็นหลัก

ศูนย์วิจัยกสิรกรไทย เปิดเผยว่า จากการสำรวจข้อมูลพบว่า แม้กิจกรรมการซื้อขายที่อยู่อาศัยในปี 2565 มีปัจจัยบวกจากมาตรการภาครัฐ โดยเมื่อวันที่ 21 ธันวาคม 2564 ภาครัฐได้มีการต่ออายุมาตรการลดค่าธรรมเนียมการทำธุรกรรมการซื้อที่อยู่อาศัย ประกอบด้วย ค่าธรรมเนียมการโอนกรรมสิทธิ์ที่อยู่อาศัยและค่าธรรมเนียมการจดจำนองที่อยู่อาศัยในอัตราจัดเก็บที่ 0.01% สำหรับการซื้อที่อยู่อาศัยระดับราคาไม่เกิน 3 ล้านบาท สิ้นสุดวันที่ 31 ธันวาคม 2565 โดยการต่ออายุมาตรการดังกล่าว นับเป็นอีกหนึ่งปัจจัยบวกของตลาดที่อยู่อาศัย หลังจากที่ทางธนาคารแห่งประเทศไทย (ธปท.) ได้ผ่อนคลายมาตรการกำกับสินเชื่อเพื่อที่อยู่อาศัย (Loan to Value : LTV) ไปเมื่อเดือนตุลาคม 2564 ซึ่งทั้ง 2 มาตรการดังกล่าว จะช่วยด้านกำลังซื้อของผู้ซื้อที่อยู่อาศัย

โดยมาตรการลดหย่อนค่าธรรมเนียมฯ จะช่วยแบ่งเบาภาระรายจ่ายของผู้ซื้อ ซึ่งในทุก 1 ล้านบาท ผู้ซื้อที่อยู่อาศัยจะประหยัดค่าใช้จ่ายไปประมาณ 2.98% หรือคิดเป็นเม็ดเงิน 29,800 บาท ขณะที่มาตรการ LTV จะช่วยเพิ่มศักยภาพในการซื้อที่อยู่อาศัยจากวงเงินสินเชื่อที่สามารถปล่อยได้ 100% นอกจากมาตรการของภาครัฐแล้ว ปัจจัยจากการทำแคมเปญการตลาดและโปรโมชั่นต่างๆ ของผู้ประกอบการพัฒนาที่อยู่อาศัยในการเร่งระบายที่อยู่อาศัยสร้างเสร็จรอขายและที่กำลังจะสร้างเสร็จในปี 2565 ก็เป็นอีกหนึ่งปัจจัยที่น่าจะช่วยกระตุ้นการตัดสินใจซื้อที่อยู่อาศัยของผู้บริโภคในกลุ่มที่มีความพร้อมทางการเงิน

ศูนย์วิจัยกสิรกรไทย เปิดเผยว่า จากการสำรวจข้อมูลพบว่า แม้กิจกรรมการซื้อขายที่อยู่อาศัยในปี 2565 มีปัจจัยบวกจากมาตรการภาครัฐ โดยเมื่อวันที่ 21 ธันวาคม 2564 ภาครัฐได้มีการต่ออายุมาตรการลดค่าธรรมเนียมการทำธุรกรรมการซื้อที่อยู่อาศัย ประกอบด้วย ค่าธรรมเนียมการโอนกรรมสิทธิ์ที่อยู่อาศัยและค่าธรรมเนียมการจดจำนองที่อยู่อาศัยในอัตราจัดเก็บที่ 0.01% สำหรับการซื้อที่อยู่อาศัยระดับราคาไม่เกิน 3 ล้านบาท สิ้นสุดวันที่ 31 ธันวาคม 2565 โดยการต่ออายุมาตรการดังกล่าว นับเป็นอีกหนึ่งปัจจัยบวกของตลาดที่อยู่อาศัย หลังจากที่ทางธนาคารแห่งประเทศไทย (ธปท.) ได้ผ่อนคลายมาตรการกำกับสินเชื่อเพื่อที่อยู่อาศัย (Loan to Value : LTV) ไปเมื่อเดือนตุลาคม 2564 ซึ่งทั้ง 2 มาตรการดังกล่าว จะช่วยด้านกำลังซื้อของผู้ซื้อที่อยู่อาศัย

โดยมาตรการลดหย่อนค่าธรรมเนียมฯ จะช่วยแบ่งเบาภาระรายจ่ายของผู้ซื้อ ซึ่งในทุก 1 ล้านบาท ผู้ซื้อที่อยู่อาศัยจะประหยัดค่าใช้จ่ายไปประมาณ 2.98% หรือคิดเป็นเม็ดเงิน 29,800 บาท ขณะที่มาตรการ LTV จะช่วยเพิ่มศักยภาพในการซื้อที่อยู่อาศัยจากวงเงินสินเชื่อที่สามารถปล่อยได้ 100% นอกจากมาตรการของภาครัฐแล้ว ปัจจัยจากการทำแคมเปญการตลาดและโปรโมชั่นต่างๆ ของผู้ประกอบการพัฒนาที่อยู่อาศัยในการเร่งระบายที่อยู่อาศัยสร้างเสร็จรอขายและที่กำลังจะสร้างเสร็จในปี 2565 ก็เป็นอีกหนึ่งปัจจัยที่น่าจะช่วยกระตุ้นการตัดสินใจซื้อที่อยู่อาศัยของผู้บริโภคในกลุ่มที่มีความพร้อมทางการเงิน

แต่ศูนย์วิจัยกสิกรไทย มองว่าเนื่องจากสภาพแวดล้อมรายล้อมผู้บริโภคยังมีความเปราะบางสูง กำลังซื้อยังอ่อนแรง ขณะที่ความเสี่ยงการกลับมาระบาดของโควิด-19ระลอกใหม่ยังคงอยู่ โดยเฉพาะขณะนี้ยังต้องติดตามสถานการณ์การระบาดของโควิดสายพันธุ์โอไมครอน (Omicron) ในประเทศอย่างใกล้ชิด ซึ่งหากการระบาดขยายเป็นวงกว้างและจำนวนผู้ติดเชื้อเพิ่มขึ้นอย่างมีนัยสำคัญ จะส่งผลกระทบต่อความต่อเนื่องในการฟื้นตัวของกิจกรรมเศรษฐกิจและรายได้ของประชาชน ขณะที่กลุ่มที่มีความพร้อมก็อาจจะชะลอการตัดสินใจซื้อที่อยู่อาศัย ทำให้กิจกรรมการซื้อที่อยู่อาศัยของคนในประเทศน่าจะยังเติบโตได้จำกัด เช่นเดียวกับทิศทางการซื้ออาคารชุดของชาวต่างชาติที่น่าจะทรงตัวใกล้เคียงกับปี 2564 เนื่องจากสถานการณ์การระบาดของโควิด-19 ยังเป็นอุปสรรคต่อการเดินทางและความเชื่อมั่นของผู้ซื้อชาวต่างชาติ

ทั้งนี้ ศูนย์วิจัยกสิกรไทย ยังมีมุมมองที่ระมัดระวังต่อกิจกรรมการซื้อที่อยู่อาศัย โดยเฉพาะในช่วงครึ่งแรกของปี 2565 การซื้อขายน่าจะยังชะลอตัว และหากสถานการณ์โควิด-19คลี่คลายดีขึ้นคาดว่ากิจกรรมการซื้อที่อยู่อาศัยน่าจะทยอยปรับตัวดีขึ้นในช่วงครึ่งหลังของปี ดังนั้นภายใต้สถานการณ์ดังกล่าว จึงคาดว่าการโอนกรรมสิทธิ์ที่อยู่อาศัยในเขตกรุงเทพฯและปริมณฑลในปี 2565 จะมีจำนวนประมาณ 1.68 – 1.77 แสนหน่วย ขยายตัวประมาณ 1.8%-7.3% จากที่คาดว่าจะหดตัวประมาณ 16.1% ในปี 2564 ขณะที่การจองซื้อที่อยู่อาศัยในเขตกรุงเทพฯและปริมณฑลน่าจะอยู่ที่ประมาณ 6.3 – 6.9 หมื่นหน่วย ขยายตัวประมาณ 0.0%-9.5% จากที่คาดว่าจะหดตัวประมาณ 3.5% ในปี 2564 โดยกรอบล่างของประมาณการได้คำนึงถึงความเสี่ยงของการกลับมาระบาดของโควิด-19 ที่รุนแรงขึ้นแต่สถานการณ์น่าจะดีกว่าในปี 2564 เนื่องจากการบริหารจัดการและควบคุมสถานการณ์ที่รวดเร็วของทางการ ประกอบกับการฉีดและกระจายวัคซีนเข็มกระตุ้นให้กับประชาชนที่ครอบคลุม น่าจะทำให้ความจำเป็นที่ทางการจะต้องยกระดับมาตรการคุมเข้มสูงสุดดังเช่นปี 2564 มีน้อยลง

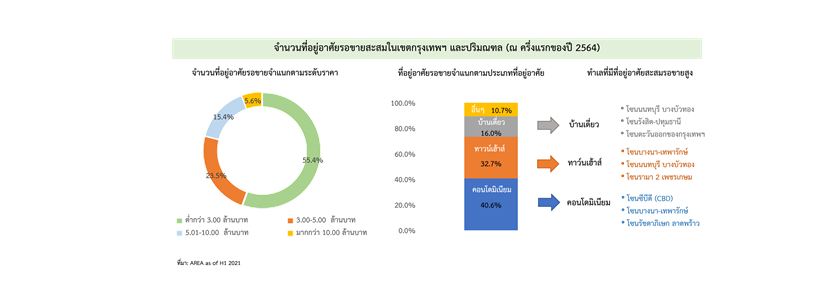

ด้านทิศทางการลงทุนโครงการที่อยู่อาศัยใหม่ในปี 2565 ศูนย์วิจัยกสิกรไทย มองว่า แม้จะเห็นการกลับเข้ามาลงทุนของผู้ประกอบการพัฒนาที่อยู่อาศัยมากขึ้นจากปี 2564 แต่ตลาดยังมีปัจจัยท้าทายสูง จากกิจกรรมการซื้อขายที่ยังไม่กลับเข้าสู่ภาวะปกติ ขณะที่ตลาดยังมีที่อยู่อาศัยสะสมรอขายในเขตกรุงเทพฯและปริมณฑลอยู่ที่ระดับสูงกว่า 2 แสนหน่วย ดังนั้นภายใต้การฟื้นตัวอย่างค่อยเป็นค่อยไปของความต้องการซื้อที่อยู่อาศัย ศูนย์วิจัยกสิกรไทย จึงมองว่า ในปี 2565 จำนวนที่อยู่อาศัยรอขายสะสมในเขตกรุงเทพฯและปริมณฑลน่าจะยังทรงตัวอยู่ที่ระดับประมาณ 2.11-2.23 แสนหน่วย เทียบกับที่คาดว่าจะอยู่ที่ประมาณ 2.27 แสนหน่วยในปี 2564 (ทั้งที่สร้างเสร็จ กำลังก่อสร้างและที่เปิดตัวแล้วยังไม่เริ่มก่อสร้าง) โดยเฉพาะในกลุ่มที่อยู่อาศัยระดับราคาต่ำกว่า 3 ล้านบาทต่อหน่วย ซึ่งมีสัดส่วนสูงถึง 55.4% แม้ว่ากลุ่มนี้จะได้รับปัจจัยหนุนจากมาตรการภาครัฐก็ตาม ขณะที่ ประเภทที่อยู่อาศัยรอสะสมที่มีจำนวนมาก ส่วนใหญ่ยังเป็นคอนโดมิเนียม รองลงมาคือทาวน์เฮาส์

นอกจากนี้ การแข่งขันในตลาดที่รุนแรงทำให้การลงทุนในทุกกลุ่มระดับราคาและประเภทที่อยู่อาศัยจึงยังต้องระมัดระวังสูง รวมถึงโจทย์สภาพคล่อง และต้นทุนในธุรกิจที่เพิ่มขึ้น เช่น การก่อสร้างอย่างราคาวัสดุก่อสร้าง ค่าแรง ต้นทุนค่าใช้จ่ายที่เกี่ยวเนื่องกับมาตรการป้องกันโควิดให้กับพนักงานและการก่อสร้าง ขณะเดียวกันผู้ประกอบการบางรายอาจจะมีต้นทุนในส่วนของภาษีที่ดินและสิ่งปลูกสร้างเพิ่มขึ้น ซึ่งยังต้องรอติดตามประเด็นนี้เพิ่มเติมจากทางการหลังจากที่ได้มีมติยังคงอัตราการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างในปี 2565-2566 ตามปี 2563-2564

จากสภาพแวดล้อมของตลาดที่ยังมีความไม่แน่นอนสูง มองว่า ปี 2565 การเปิดตัวที่อยู่อาศัยใหม่ในเขตกรุงเทพฯและปริมณฑลน่าจะยังอยู่ที่ระดับต่ำกว่าก่อนโควิด-19 หรือคาดว่าจะอยู่ที่ประมาณ 6.0 – 6.6 หมื่นหน่วย จากที่ประเมินว่าจะเปิดตัวเพียง 5.6 หมื่นหน่วย ในปี 2564 โดยโครงการใหม่ที่เปิดตัวในปี 2565 น่าจะเน้นเจาะกลุ่มตลาดกลาง-บน ในกลุ่มลูกค้าเป้าหมายที่มีกำลังซื้อสูง โดยเฉพาะกลุ่มที่อยู่อาศัยแนวราบอย่างบ้านเดี่ยว เนื่องจากเป็นกลุ่มที่มีความต้องการซื้อเพื่ออยู่อาศัยเอง อีกทั้งยังสามารถรับรู้รายได้เร็ว และโครงการมีความยืดหยุ่นในการปรับตัวได้เร็วกว่าโครงการแนวสูง ขณะที่โครงการคอนโดมิเนียมน่าจะเห็นการกลับมาเปิดตัวเพิ่มขึ้นแต่ยังต่ำกว่าระดับในช่วงก่อนโควิด-19โดยเจาะทำเลในแหล่งชุมชนมากขึ้น ระดับราคาประมาณ 3 ล้านบาท ต่างจากเดิมที่เน้นโครงการแนวรถไฟฟ้า

อย่างไรก็ดี การพัฒนาที่อยู่อาศัยยังมีโจทย์เฉพาะของตลาดรออยู่ข้างหน้า ซึ่งจะมีผลต่อการพัฒนาที่อยู่อาศัยในระยะข้างหน้า ไม่ว่าจะเป็นการปรับรูปแบบที่อยู่อาศัยที่ตอบโจทย์ผู้บริโภค ปริมาณและทำเลในการพัฒนาที่อยู่อาศัย อาทิ โจทย์ความสมดุลระหว่างอุปสงค์และอุปทานในพื้นที่นั้นๆ ซึ่งผู้ประกอบการคงจะต้องกลับมาให้ความสำคัญในเรื่องของโครงสร้างการเปลี่ยนแปลงของประชากรในแต่ละพื้นที่ (Demographic Change) เช่น อัตราการเกิด จำนวนประชากรแท้จริงที่อาศัยในพื้นที่ และประชากรที่โยกย้ายเข้าและออกในพื้นที่ เป็นต้น พฤติกรรมและไลฟ์สไตล์ของผู้บริโภคที่เปลี่ยนไปในช่วงการระบาดของโควิด-19 เทรนด์การทำงานในที่พักที่มีบทบาทมากขึ้น (Hybrid Work from Home) และอาชีพอิสระ (Freelance) ใหม่ๆ อย่างการขายสินค้าบนโลกออนไลน์ นอกจากนี้ ความคืบหน้าในการพัฒนาโครงสร้างพื้นฐานคมนาคมเชื่อมโยงระหว่างเมือง และรถไฟความเร็วสูงเชื่อมโยงระหว่างจังหวัด ยังก่อให้เกิดการขยายตัวของสังคมเมืองและการสร้างงานใหม่ๆ

โดยสรุป ศูนย์วิจัยกสิกรไทย มองว่า ในปี 2565 ตลาดอสังหาริมทรัพย์ที่อยู่อาศัยน่าจะกลับมาฟื้นตัวได้ โดยมาตรการของทางการน่าจะเข้ามาช่วยเอื้อการตัดสินใจซื้ออยู่อาศัย แต่การฟื้นตัวยังอยู่ในกรอบที่จำกัด เนื่องจากการระบาดของโควิด-19 ในรอบ 2 ปีที่ผ่านมา ได้สร้างผลกระทบต่อเศรษฐกิจในภาคครัวเรือนอย่างมาก ซึ่งคงต้องใช้ระยะเวลากว่าที่กำลังซื้อจะฟื้นกลับเข้าสู่ระดับศักยภาพ ขณะที่การลงทุนโครงการใหม่น่าจะยังทำได้จำกัด เนื่องจากตลาดที่อยู่อาศัยยังมีอุปทานสะสมรอขายสูง การแข่งขันในตลาดสูงขึ้น กอปรกับพฤติกรรมการใช้ชีวิตของประชาชนที่เปลี่ยนแปลงอันเป็นผลจากการระบาดของโควิด-19 ดังนั้นผู้ประกอบการคงจะต้องเลือกเจาะกลุ่มลูกค้าเป้าหมายตามพฤติกรรมมากขึ้น (Behavioral Targeting) จากเดิมที่เน้นด้านทำเลเป็นสำคัญ

ศูนย์วิจัยกสิรกรไทย

ศูนย์วิจัยกสิรกรไทย