ศูนย์วิจัยกสิกรไทย มองว่ามาตรการควบคุมคุณภาพสินเชื่อที่อยู่อาศัยจากธนาคารแห่งประเทสไทย (ธปท.) แม้คาดว่าจะส่งผลกระทบต่อทิศทางการเติบโตของตลาดอสังหาริมทรัพย์ในช่วงข้างหน้า แต่นับเป็นแนวทางที่ดี เนื่องจากเป็นการดำเนินการเพื่อป้องกันความเสี่ยงจากความเป็นไปได้ที่อาจจะเกิดการสะสมภาวะความไม่สมดุลที่มากขึ้นระหว่างอุปสงค์และอุปทานในภาคอสังหาริมทรัพย์ อันท้ายที่สุดแล้วจะเป็นการช่วยสร้างความสมดุลและทำให้ตลาดอสังหาริมทรัพย์เติบโตอย่างมีเสถียรภาพมากขึ้นในระยะถัดไป

สำหรับผลกระทบจากมาตรการควบคุมคุณภาพสินเชื่อที่อยู่อาศัยดังกล่าวนั้น คาดว่าจะส่งผลกระทบต่อตลาดอสังหาริมทรัพย์ในปี 2562 มากกว่าปี 2561 ดังนั้น จำนวนที่อยู่อาศัยรอขายสะสมในเขตกรุงเทพฯ และปริมณฑลอาจจบปี 2561 ที่ระดับใกล้เคียงกับปี 2560 ที่ราว 190,000 ยูนิต และสินเชื่อเพื่อที่อยู่อาศัยส่วนบุคคลของสถาบันการเงิน คาดว่าจะขยายตัวประมาณ 6.5 % ซึ่งดีขึ้นกว่า 6.1 % ในปี 2560 เล็กน้อย ขณะที่ เป็นที่คาดหมายว่าเครื่องชี้ดังกล่าว โดยเฉพาะฝั่งสินเชื่อ จะทยอยผ่อนแรงส่งลงในปี 2562 ซึ่งทำให้ยังต้องติดตามเส้นทางการขยายตัวของเศรษฐกิจ ขนาดการปรับขึ้นอัตราดอกเบี้ยนโยบายของทางการ และปัญหาคุณภาพหนี้อย่างใกล้ชิดในช่วงปีหน้าด้วย

7 เดือนแรกปี 2561…ตลาดอสังหาริมทรัพย์ และสินเชื่อเพื่อที่อยู่อาศัยเติบโตแบบต้องจับตา

แม้ว่าในช่วงปี 2561 ที่ผ่านมา เครื่องชี้ธุรกิจอสังหาริมทรัพย์ที่อยู่อาศัยบางตัวจะสะท้อนภาพที่ดีขึ้น อาทิ การโอนกรรมสิทธิ์ที่อยู่อาศัยในเขตกรุงเทพฯ และปริมณฑลฟื้นตัวขึ้น แต่ภาพที่คึกคักดังกล่าว ก็สะท้อนจังหวะที่ที่อยู่อาศัยที่เปิดตัวไปก่อนหน้าเริ่มทยอยสร้างเสร็จเข้าสู่ตลาดในปีนี้พอดี และการแข่งขันจากฝั่งผู้ประกอบการ มากกว่าจะสะท้อนความแข็งแกร่งอย่างกว้างขวางของปัจจัยด้านอุปสงค์

ทั้งนี้ ภาพของกิจกรรมการเติบโตในตลาดอสังหาริมทรัพย์สะท้อนผ่านหลายเครื่องชี้ ไม่ว่าจะเป็น

การโอนกรรมสิทธิ์ที่อยู่อาศัยในเขตกรุงเทพฯ และปริมณฑล เฉพาะจากผู้ประกอบการพัฒนาอสังหาริมทรัพย์ ในช่วง 7 เดือนแรกของปี 2561 (ข้อมูลของศูนย์ข้อมูลอสังหาริมทรัพย์) มีจำนวน 64,944 ยูนิต เพิ่มขึ้น 29.2 % เมื่อเทียบกับช่วงเดียวกันของปีก่อน สอดคล้องกับจำนวนที่อยู่อาศัยสร้างเสร็จในเขตกรุงเทพฯ และปริมณฑลเฉพาะที่สร้างจากผู้ประกอบการพัฒนาอสังหาริมทรัพย์มีจำนวน 59,075 ยูนิต เพิ่มขึ้น 23.8 % เมื่อเทียบกับช่วงเดียวกันของปีก่อน

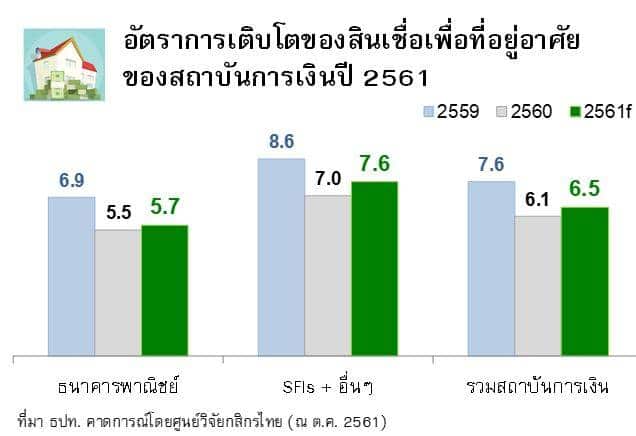

สินเชื่อเพื่อที่อยู่อาศัยส่วนบุคคลที่ปล่อยใหม่ในช่วงครึ่งปีแรก เพิ่มสูงขึ้นมากกว่า 20 % YoY เมื่อเทียบกับช่วงเดียวกันปีก่อน สอดคล้องกับภาพการขยายตัวของตลาดที่อยู่อาศัย ที่จำนวนที่อยู่อาศัยสร้างเสร็จ และเริ่มเข้าสู่ขั้นตอนของการโอนกรรมสิทธิ์ โดยหากพิจารณาเพิ่มเติมในไตรมาส 2/2561 นั้น พบว่า ยอดคงค้างสินเชื่อเพื่อที่อยู่อาศัยของสถาบันการเงินในภาพรวม เติบโตขึ้นถึง 7.2 % YoY ซึ่งสะท้อนภาพการแข่งขันปล่อยสินเชื่อระหว่างสถาบันการเงิน ทั้งในส่วนที่ปล่อยผ่านธนาคารพาณิชย์ (เพิ่มขึ้น 6.2 % YoY จากที่เติบโต 5.5 % ในปี 2560) และสถาบันการเงินเฉพาะกิจที่รับฝากเงิน (เพิ่มขึ้น 8.8 % YoY จาก 7.0 % ในปี 2560)

ในขณะที่แรงขับเคลื่อนจากฝั่งผู้ประกอบการ ก็มีส่วนกระตุ้นให้กิจกรรมในตลาดอสังหาริมทรัพย์คึกคักมากขึ้น โดยในฝั่งผู้ประกอบการพัฒนาอสังหาริมทรัพย์มีการทำการตลาดอย่างเข้มข้น อาทิ แคมเปญการผ่อนชำระเริ่มต้นประมาณ 1,000 บาท เป็นเวลา 2 ปี ฟรีค่าธรรมเนียมในการทำธุรกรรมซื้อที่อยู่อาศัย หรือการใช้กลยุทธ์การแจกของสมนาคุณ เป็นต้น เพื่อที่จะระบายที่อยู่อาศัยสร้างเสร็จพร้อมขายที่มีอยู่ในระบบ ทั้งในกลุ่มผู้ซื้อในประเทศ และการทำตลาดเจาะกลุ่มผู้ซื้อที่เป็นชาวต่างชาติ ส่วนฝั่งผู้ประกอบการที่เป็นสถาบันการเงินนั้น ก็มีการทำตลาดร่วมกับโครงการของผู้ประกอบการอสังหาริมทรัพย์ อาทิ การให้อัตราดอกเบี้ยพิเศษ รวมถึงมีการแข่งขันด้านวงเงินสินเชื่อที่มีการอนุมัติให้กับลูกค้าบางส่วน ซึ่งภาพดังกล่าวมีส่วนผลักดันให้จำนวนบัญชีสินเชื่อเพื่อที่อยู่อาศัยปล่อยใหม่ของธนาคารพาณิชย์ที่มีอัตราส่วนสินเชื่อต่อมูลค่าอสังหาริมทรัพย์ (Loan to Value: LTV) ที่เกิน 90 % เพิ่มขึ้น และมีอัตราส่วนเงินให้สินเชื่อต่อรายได้ผู้กู้สูงขึ้น

อย่างไรก็ตาม สัญญาณบางประการชี้ว่า ตลาดอสังหาริมทรัพย์ยังเผชิญกับความท้าทายสำคัญจากภาวะกำลังซื้อของครัวเรือนที่ฟื้นตัวยังไม่ทั่วถึง ท่ามกลางความสามารถในการซื้อที่อยู่อาศัยของผู้บริโภคโดยเฉพาะกลุ่มที่มีรายได้ปานกลาง-ล่างที่ลดลงจากภาระรายจ่ายในชีวิตประจำวันที่สูงขึ้น ขณะที่ราคาที่อยู่อาศัยเปิดใหม่ปรับตัวสูงขึ้นอย่างต่อเนื่องโดยที่กำลังซื้อของผู้ซื้อไม่ได้ปรับตัวสูงขึ้นตาม โดยปัจจุบัน ราคาที่อยู่อาศัยเปิดใหม่ในเขตกรุงเทพฯ และปริมณฑล เฉลี่ยอยู่ที่ประมาณ 4.5 ล้านบาท ซึ่งสูงกว่าอดีต อันเป็นผลมาจากต้นทุนการพัฒนาอสังหาริมทรัพย์ที่สูงขึ้น กอปรกับผู้ประกอบการหันมาให้ความสำคัญกับการพัฒนาที่อยู่อาศัยระดับกลาง-บน และไฮเอนด์เป็นสัดส่วนเพิ่มขึ้น ซึ่งสุดท้ายแล้ว ส่งผลให้จำนวนที่อยู่อาศัยรอขายสะสมมีแนวโน้มอยู่ในระดับสูง ในขณะที่ คุณภาพสินเชื่อเพื่อที่อยู่อาศัยก็ยังไม่ปรากฏสัญญาณที่ดีขึ้น กล่าวคือ

- อัตราการจองซื้อที่อยู่อาศัยเปิดใหม่ยังต่ำกว่าระดับศักยภาพ จากข้อมูลของ เอเจนซี่ ฟอร์เรียลเอสเตท แอฟแฟร์ส (AREA) พบว่า ในช่วง 8 เดือนแรกของปี 2561 อัตราการจองซื้อโครงการที่อยู่อาศัยเปิดใหม่เฉลี่ยอยู่ที่ประมาณ 0 % ซึ่งชะลอลงเมื่อเทียบกับช่วงเดียวกันของปีก่อนที่อยู่ที่ 38.0 % ถึงแม้ว่าที่ผ่านมาผู้ประกอบการพัฒนาอสังหาริมทรัพย์จะชะลอการเปิดโครงการใหม่ก็ตาม โดยในช่วง 8 เดือนแรกของปี 2561 การเปิดโครงการที่อยู่อาศัยในเขตกรุงเทพฯ และปริมณฑลมีจำนวน 63,036 ยูนิต หดตัวประมาณ 14.3 % เมื่อเทียบกับช่วงเดียวกันของปีก่อน

- จำนวนที่อยู่อาศัยรอขายสะสมในตลาดยังอยู่ในระดับสูง (จำนวนที่อยู่อาศัยรอขายสะสม ได้แก่ จำนวนที่อยู่อาศัยที่สร้างเสร็จ และจำนวนที่อยู่อาศัยที่เปิดตัว และอยู่ระหว่างการก่อสร้าง ซึ่งรอการขาย) จากข้อมูลของ AREA พบว่า ในช่วงครึ่งแรกของปี 2561 จำนวนที่อยู่อาศัยรอขายสะสมในเขตกรุงเทพฯ และปริมณฑลทั้งโครงการที่อยู่อาศัยแนวราบ และอาคารชุดมีประมาณ 180,635 ยูนิต ปรับตัวลดลง 6 % จาก ณ สิ้นปี 2560 ที่มีจำนวนประมาณ 194,421 ยูนิต ซึ่งนับเป็นสัญญาณที่ดี แต่จำนวนที่อยู่อาศัยรอขายสะสมในตลาดยังอยู่ในระดับที่สูงกว่าปี 2559 ซึ่งก่อให้เกิดความกังวลถึงปัญหาความไม่สมดุลในตลาดอสังหาริมทรัพย์ที่สั่งสมมาเป็นระยะเวลานาน

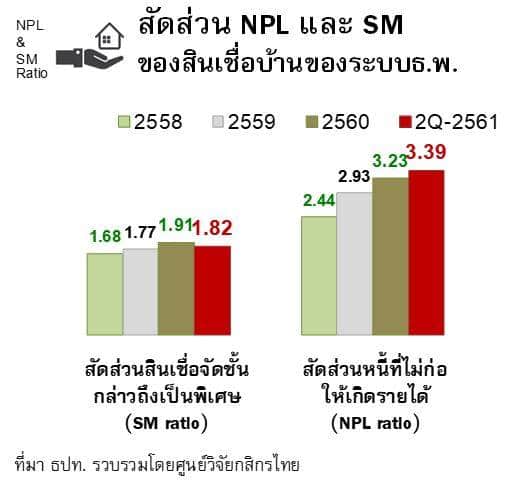

- เอ็นพีแอลของสินเชื่อเพื่อที่อยู่อาศัยยังปรับตัวขึ้นอย่างต่อเนื่อง โดย ณ สิ้นไตรมาส 2/2561 อยู่ที่ 39 % ต่อสินเชื่อรวม ซึ่งเพิ่มขึ้นจาก 3.23 % ณ สิ้นปี 2560 และ 2.44 % ณ สิ้นปี 2558 โดยจุดจับตา จะอยู่ที่ปัญหาความสามารถในการชำระหนี้ของผู้กู้ที่ครอบครองบ้านมูลค่าสูงในกรอบตั้งแต่ 10 ล้านบาท ถึงมากกว่า 50 ล้านบาท ซึ่งมีสัดส่วนหนี้ด้อยคุณภาพสูงกว่ากลุ่มอื่นๆ

มาตรการควบคุมคุณภาพสินเชื่อที่อยู่อาศัย คงจะส่งผลกระทบต่อกิจกรรมในตลาดอสังหาริมทรัพย์ในช่วงข้างหน้า แต่จะช่วยให้ตลาดเติบโตอย่างมีเสถียรภาพมากขึ้น

จากการที่ธนาคารแห่งประเทศไทย (ธปท.) เตรียมที่จะออกมาตรการเชิงคุณภาพมากำกับดูแลความเสี่ยงที่เกิดจากพฤติกรรมแสวงหากำไรในตลาดอสังหาริมทรัพย์นั้น เป็นที่คาดการณ์ว่า มาตรการดังกล่าวน่าจะเป็นมาตรการกำหนดอัตราส่วนเงินให้สินเชื่อต่อมูลค่าหลักประกัน (LTV) สำหรับที่อยู่อาศัยหลังที่ 2 เป็นต้นไป หรือมาตรการกำกับดูแลที่เฉพาะเจาะจงอื่นๆ เพื่อให้มั่นใจว่าผู้บริโภคที่กู้ซื้อที่อยู่อาศัยมีความสามารถในการผ่อนชำระหนี้อย่างแท้จริง ศูนย์วิจัยกสิกรไทย มองว่า มาตรการดังกล่าว คงจะส่งผลกระทบต่อแผนการดำเนินธุรกิจของผู้ประกอบการพัฒนาอสังหาริมทรัพย์ในแง่ที่การทำการตลาด และการเปิดขายโครงการที่อยู่อาศัยใหม่คงจะเกิดขึ้นในลักษณะที่รอบคอบระมัดระวังมากขึ้น โดยเฉพาะในภาวะที่ตลาดยังมีจำนวนที่อยู่อาศัยรอขายสะสมในระดับสูง อีกทั้งในระยะข้างหน้ายังมีความท้าทายจากภาวะต้นทุนทางการเงินที่มีแนวโน้มปรับตัวสูงขึ้นตามวัฏจักรอัตราดอกเบี้ยขาขึ้นในประเทศด้วย

อย่างไรก็ตาม เนื่องจากจังหวะเวลาของการบังคับใช้มาตรการเชิงคุณภาพของ ธปท. น่าจะเกิดขึ้นในช่วงท้ายปี 2561 หรือต้นปี 2562 ดังนั้น ผลกระทบต่อกิจกรรมในตลาดอสังหาริมทรัพย์ในช่วงที่เหลือของปี 2561 นี้ จึงคาดว่าจะมีจำกัด โดยศูนย์วิจัยกสิกรไทย คาดว่า จำนวนที่อยู่อาศัยรอขายสะสมในเขตกรุงเทพฯ และปริมณฑลอาจจะจบปี 2561 ที่ราว 190,000 หน่วย ซึ่งเป็นระดับที่สูงใกล้เคียงกับในปี 2560 ในขณะเดียวกัน ก็ประเมินว่า ภาพรวมสินเชื่อเพื่อที่อยู่อาศัยส่วนบุคคลของสถาบันการเงินในปี 2561 อาจขยายตัวประมาณ 6.5 % (กรอบประมาณการที่ 6.3-6.8 % ) จากที่เติบโต 6.1 % ในปี 2560 โดยเป็นการเติบโตของสินเชื่อที่อยู่อาศัยของธนาคารพาณิชย์ และสถาบันการเงินเฉพาะกิจที่รับฝากเงิน ประมาณ 5.7 % และ 7.6 % ตามลำดับ (สูงขึ้นจากที่เติบโต 5.5 % และ 7.0 % ในปี 2560 ที่ผ่านมา)

ทั้งนี้ มาตรการเชิงคุณภาพของ ธปท. จะส่งผลกระทบอย่างชัดเจนมากขึ้นในปี 2562 ในขณะที่ แนวโน้มการปรับตัวของกิจกรรมในตลาดอสังหาริมทรัพย์ คงจะยังขึ้นอยู่กับเส้นทางการขยายตัวของเศรษฐกิจ และขนาดการปรับขึ้นอัตราดอกเบี้ยนโยบายของทางการในช่วงปีหน้าด้วย โดยในเบื้องต้น ศูนย์วิจัยกสิกรไทย ประเมินว่า ผลจากมาตรการเชิงคุณภาพดังกล่าว ประกอบกับการคาดการณ์อัตราดอกเบี้ยที่ปรับขึ้นอย่างค่อยเป็นค่อยไป จะทำให้ผู้ประกอบการต้องมีการปรับกลยุทธ์การดำเนินธุรกิจอย่างต่อเนื่อง ส่งผลให้คาดว่าในปี 2562 จำนวนที่อยู่อาศัยรอขายสะสมในเขตกรุงเทพฯ และปริมณฑลอาจจะมีโอกาสปรับตัวลดลงมาอยู่ที่ประมาณ 179,000 ยูนิต ในขณะที่ คาดว่าสินเชื่อเพื่อที่อยู่อาศัยของสถาบันการเงินอาจจะขยายตัวในกรอบไม่เกิน 6.0 % โดยสถาบันการเงินคงจะยังต้องให้น้ำหนักกับนโยบายเครดิตที่ระมัดระวัง ท่ามกลางสถานการณ์หนี้ด้อยคุณภาพที่อาจยังไม่ปรับลดลงโดยง่ายจากปี 2561

โดยสรุป ศูนย์วิจัยกสิกรไทย เห็นว่า การออกมาตรการเชิงคุณภาพของ ธปท. ดังกล่าว นับเป็นแนวทางที่ดี อันจะช่วยให้การเติบโตของตลาดอสังหาริมทรัพย์และตลาดสินเชื่อที่อยู่อาศัยในช่วงข้างหน้าเป็นไปอย่างมีคุณภาพ และมีมาตรฐานที่รัดกุมมากขึ้น บนความคาดหวังที่จะช่วยยับยั้งความเสี่ยงจากความเป็นไปได้ที่อาจจะเกิดการสะสมภาวะความไม่สมดุลที่มากขึ้นระหว่างอุปสงค์และอุปทานในภาคอสังหาริมทรัพย์

ขณะที่ หากประเมินสถานการณ์ตลาดอสังหาริมทรัพย์ที่เกิดขึ้นในรอบนี้ เปรียบเทียบกับสถานการณ์เมื่อครั้งวิกฤตเศรษฐกิจในปี 2540 พบว่า มีความแตกต่างกันอยู่มาก ที่สำคัญคือ ฐานะทางการเงินของผู้ประกอบการพัฒนาอสังหาริมทรัพย์ที่จดทะเบียนในตลาดหลักทรัพย์ฯ ซึ่งครองส่วนแบ่งราว 60-70 % ของตลาดที่อยู่อาศัยรวม ถือว่ามีความยืดหยุ่นหรือมีความสามารถในการบริหารจัดการธุรกิจได้ในเกณฑ์ที่ดี สะท้อนจากสัดส่วนหนี้สินต่อทุน ณ สิ้นเดือนมิถุนายน 2561 ที่ต่ำกว่าค่าเฉลี่ยของตลาด (SET และ mai) ในอีกด้านหนึ่ง เกณฑ์การพิจารณา และอนุมัติเงินให้สินเชื่อกับลูกค้า ตลอดจนกลไกการบริหารจัดการความเสี่ยงเครดิตของระบบสถาบันการเงินไทยในปัจจุบันก็มีความรัดกุม และมีการยกระดับขึ้นมาอย่างมากเมื่อเทียบกับในอดีต ดังนั้นแล้วจึงเชื่อว่า การส่งสัญญาณเตือนและการออกมาตรการมากำกับดูแลตลาดอสังหาริมทรัพย์ในครั้งนี้ของ ธปท. ในที่สุดแล้วจะทำให้การเติบโตของตลาดอสังหาริมทรัพย์ที่อยู่อาศัยของไทยเป็นไปอย่างมีเสถียรภาพมากขึ้น